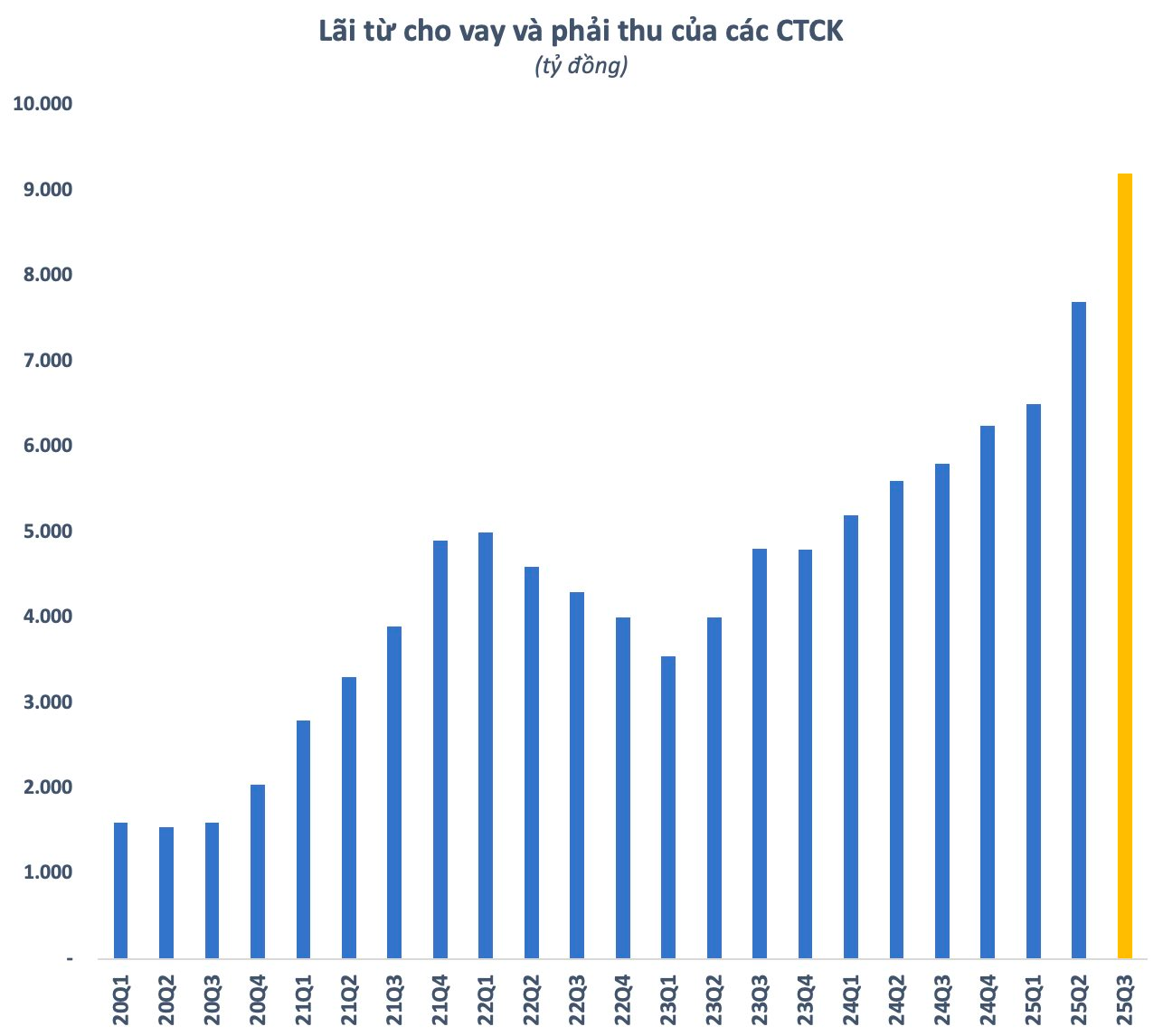

Tổng lãi từ cho vay và phải thu của các CTCK trong quý 3 lên đến 9.200 tỷ, tăng quý thứ 7 liên tiếp và cao nhất từ trước đến nay.

Thị trường chứng khoán giao dịch bùng nổ trong quý 3, các mảng nghiệp vụ chính của nhóm công ty chứng khoán (CTCK) cũng có một mùa bội thu, đặc biệt là hoạt động cho vay.

Theo thống kê, lãi từ cho vay và phải thu của các CTCK đạt khoảng 9.200 tỷ đồng trong quý 3, tăng 60% so với cùng kỳ 2024 và cao hơn 26% so với quý trước. Nguồn thu từ hoạt động này của các CTCK đã tăng 7 quý liên tiếp và ở mức cao nhất từ trước đến nay.

Lãi từ cho vay và phải thu tăng chủ yếu đến từ việc các CTCK mở rộng mạnh mẽ quy mô cho vay quý vừa qua trong khi mặt bằng lãi suất vẫn ở mức thấp.

Tính đến cuối quý 3/2025, dư nợ cho vay (bao gồm margin và ứng trước tiền bán) tại các CTCK ước tính vào khoảng 383.000 tỷ đồng (~14,5 tỷ USD), tăng hơn 80.000 tỷ so với cuối quý 2. Trong đó, dư nợ margin ước tính khoảng 370.000 tỷ đồng tại thời điểm cuối quý 3, tăng 78.000 tỷ so với cuối quý 2 và là con số cao nhất trong lịch sử chứng khoán Việt Nam.

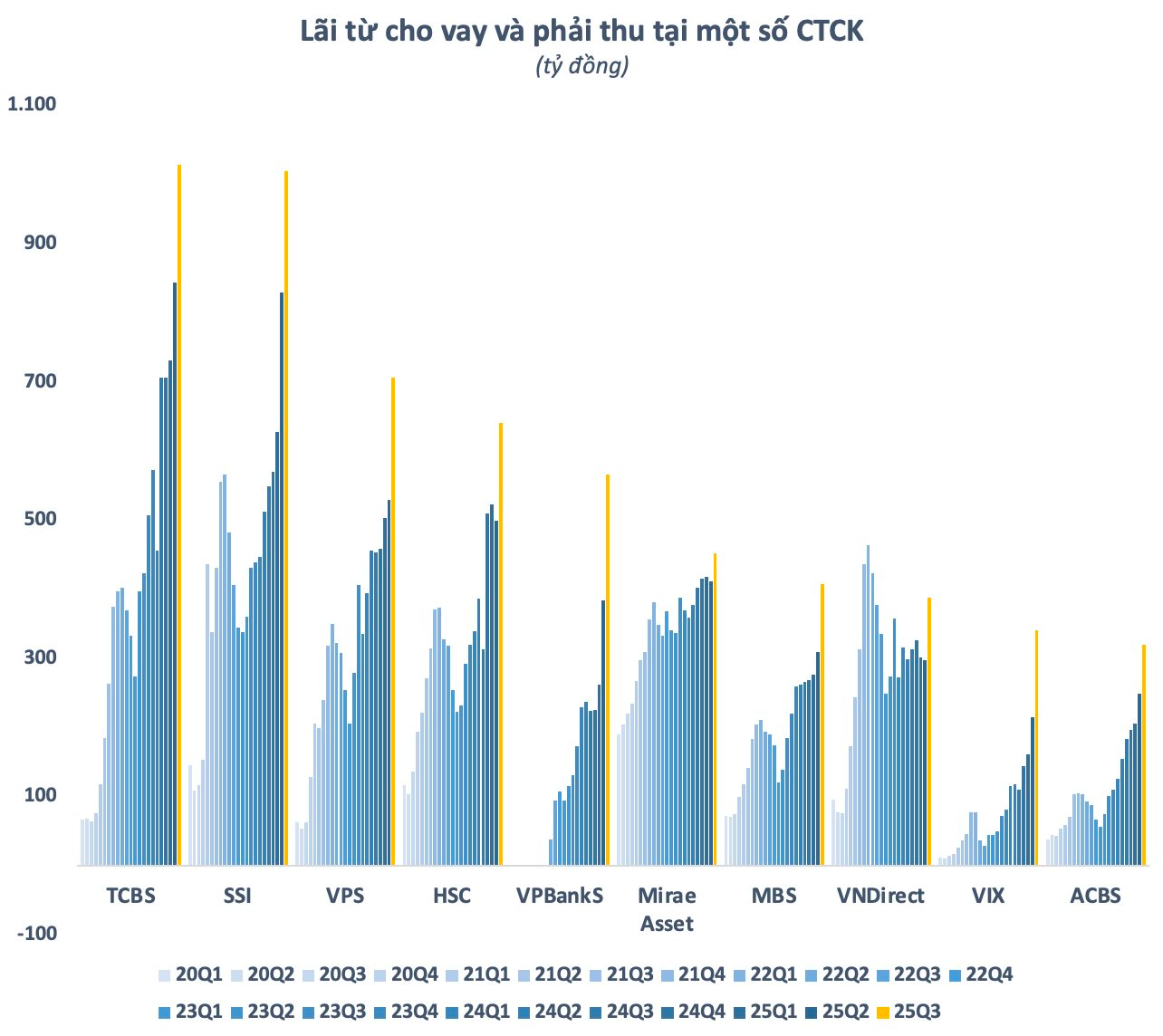

Quý 3/2025, toàn thị trường ghi nhận 25 CTCK có nguồn thu từ hoạt động cho vay trên 100 tỷ. Đáng chú ý, 10 CTCK dẫn đầu đều có lãi từ cho vay và phải thu trên 300 tỷ đồng trong quý 3. Đây là con số kỷ lục từ trước đến nay. Đặc biệt, bộ đôi có dư nợ margin lớn nhất thị trường là TCBS và SSI thậm chí còn thu lãi hơn nghìn tỷ từ hoạt động cho vay.

Có thể thấy, hầu hết các CTCK top đầu đều ghi nhận lãi từ cho vay và phải thu tăng mạnh so với cùng kỳ và quý trước, qua đó lập kỷ lục trong một quý. VNDirect là trường hợp hiếm hoi trong top đầu có nguồn thu này chưa thể trở lại vùng đỉnh hồi cuối 2021 đầu 2022 dù tăng mạnh so với cùng kỳ và quý trước.

Mặt khác, một số CTCK gần như không mở rộng hoạt động cho vay do hết room lại vẫn có lãi từ cho vay và phải thu tăng mạnh. Điều này có thể xuất phát từ thời gian sử dụng margin của nhà đầu tư kéo dài hơn so với giai đoạn trước. Việc thị trường đi lên bền bỉ trong quý 3 và gần như không có nhịp điều chỉnh nào quá mạnh có thể là yếu tố kích thích nhu cầu này.

Bên cạnh đó, một phần dư nợ cho vay tại các CTCK có thể không dùng vào mục đích giao dịch hàng ngày mà phục vụ các “deal” lãnh đạo doanh nghiệp, tổ chức… với lãi suất cao hơn so với mức niêm yết áp dụng cho nhà đầu tư thông thường. Đây có thể xem là một dạng hình thái của “Shadow banking”

Xu hướng này được dự báo sẽ còn tiếp diễn khi doanh nghiệp khó tiếp cận được vốn từ kênh tín dụng ngân hàng, trái phiếu. Thời gian qua, nhiều ngân hàng đã có động thái “bơm” vốn mua cổ phần các CTCK, thậm chí nắm quyền thâu tóm để tối ưu hoá nguồn đầu ra này.

Thực tế, thủ tục cầm cố, thế chấp cổ phiếu để vay các CTCK lại đơn giản và linh hoạt hơn nhiều so với thế chấp tài sản khác để vay ngân hàng hay phát hành trái phiếu. Điều này đem lại lợi ích cho cả 3 bên (1) doanh nghiệp có thể giải quyết các nhu cầu cấp bách về vốn; (2) CTCK tăng quy mô cho vay nhanh chóng, đem lại nguồn thu lớn; (3) Ngân hàng giải quyết một phần tình trạng thừa vốn khi tăng trưởng tín dụng hạn chế.

Cần lưu ý rằng, margin vốn là một khoản vay mang tính chất ngắn hạn. Việc một phần dòng vốn này không chảy vào thị trường mà được sử dụng cho các mục đích khác, có tính dài hạn hơn sẽ tiềm ẩn những rủi ro nhất định. Khi thị trường biến động mạnh theo chiều hướng không thuận lợi, thị trường thiếu dòng vốn đối ứng, tình trạng “force sell” chéo có thể làm tình hình trở nên trầm trọng hơn.

Nhìn chung, nghiệp vụ cho vay đang ngày càng đóng vai trò quan trọng trong hoạt động của các CTCK, bởi (1) Mảng tự doanh biến động thất thường theo thị trường, không bền vững; Hoạt động môi giới khó có thể đóng góp lớn, trực tiếp vào lợi nhuận của các CTCK do cạnh tranh gay gắt. Ở góc độ nào đó, việc nhiều CTCK chấp nhận hy sinh nguồn thu từ môi giới để giành thị phần cũng cho thấy xu hướng ưu tiên nguồn thu từ hoạt động cho vay.