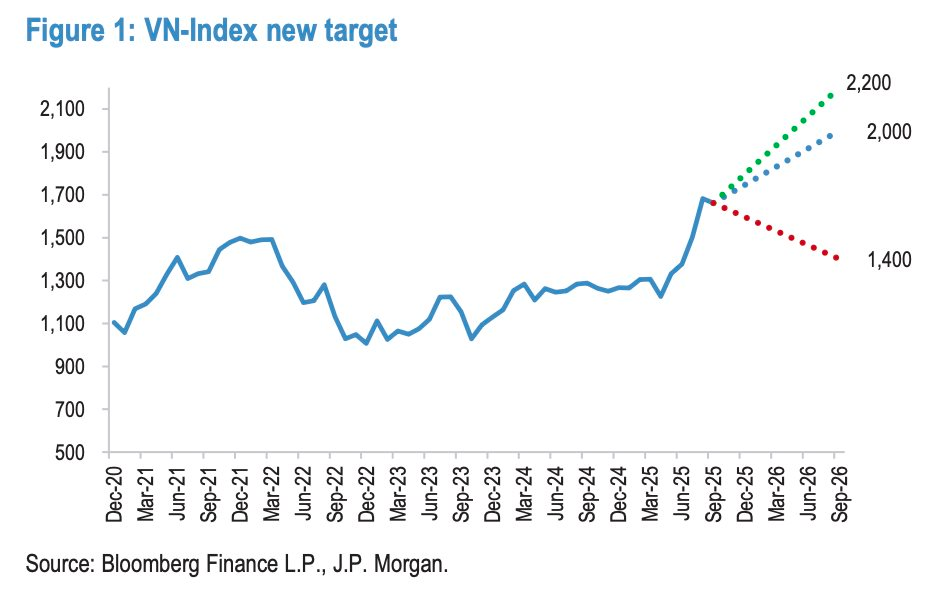

J.P. Morgan nâng mục tiêu VN-Index trong 12 tháng tới lên mức 2.000 điểm cho kịch bản cơ sở và 2.200 điểm cho kịch bản lạc quan, tương đương mức tăng 20 – 30% so với mặt bằng hiện tại.

Sau khi FTSE Russell chính thức xác nhận nâng hạng Việt Nam từ nhóm cận biên (Frontier Market) lên thị trường mới nổi thứ cấp (Secondary Emerging Market), J.P. Morgan – một trong những ngân hàng đầu tư lớn nhất thế giới đã có báo cáo đánh giá tích cực đối với thị trường chứng khoán Việt Nam.

Theo kế hoạch, việc nâng hạng sẽ có hiệu lực vào tháng 9/2026, với một kỳ đánh giá sơ bộ vào tháng 3/2026 để xem xét mức độ đáp ứng của Việt Nam đối với các tiêu chí tiếp cận thị trường và cải cách hạ tầng giao dịch. Báo cáo của J.P. Morgan cho rằng, quyết định nâng hạng sẽ mở ra làn sóng dòng vốn thụ động đáng kể vào Việt Nam.

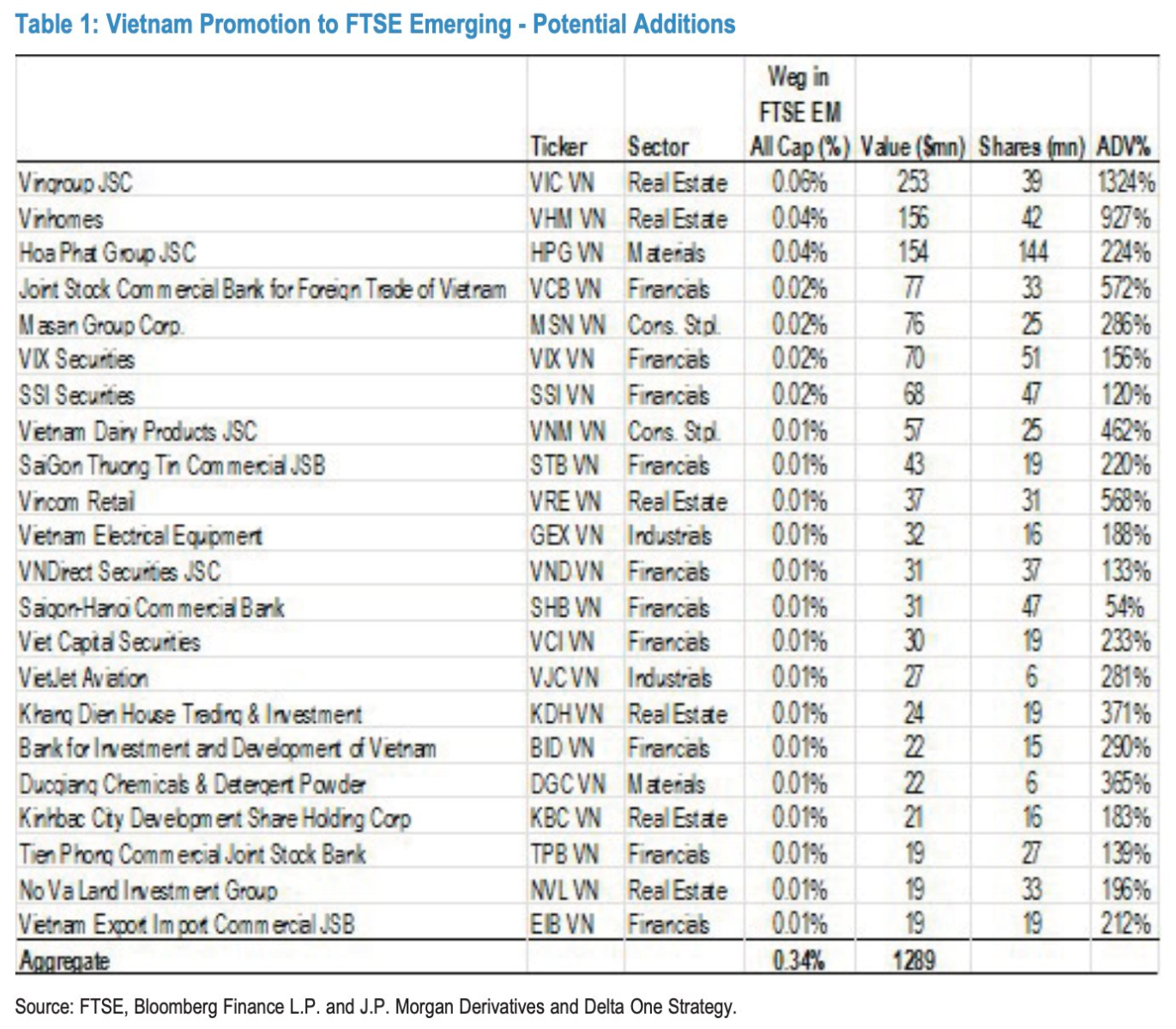

Theo ước tính của J.P. Morgan, các quỹ chỉ số toàn cầu có thể rót khoảng 1,3 tỷ USD vào thị trường chứng khoán Việt Nam, tương đương tỷ trọng 0,34% trong rổ FTSE Emerging Market All Cap Index. Dựa trên quy mô vốn hóa hiện tại, khoảng 22 cổ phiếu Việt Nam có thể được thêm vào danh mục chỉ số này.

Trên cơ sở đó, J.P. Morgan nâng mục tiêu VN-Index trong 12 tháng tới lên mức 2.000 điểm cho kịch bản cơ sở và 2.200 điểm cho kịch bản lạc quan, tương đương mức tăng 20 – 30% so với mặt bằng hiện tại. Nền tảng vĩ mô vững chắc và tăng trưởng lợi nhuận doanh nghiệp là hai yếu tố then chốt hỗ trợ cho xu hướng tích cực của thị trường.

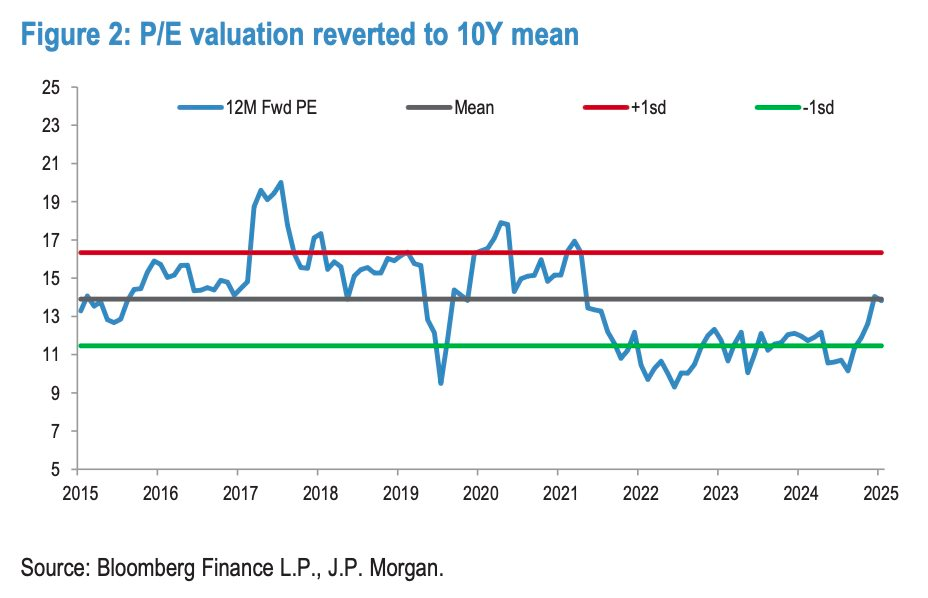

Theo J.P. Morgan, GDP quý 3/2025 của Việt Nam đã tăng 8,2% so với cùng kỳ, trong khi lợi nhuận các doanh nghiệp niêm yết được dự báo tăng bình quân 20% mỗi năm giai đoạn 2026 – 2027. Bên cạnh đó, nếu quá trình nâng hạng theo tiêu chuẩn MSCI diễn ra thuận lợi, thị trường có thể được hưởng thêm khoảng 10% mức tăng từ việc định giá lại hệ số P/E.

J.P. Morgan cho rằng mức định giá hiện tại của VN-Index vẫn ở vùng hợp lý. Chỉ số được dự báo giao dịch với P/E dự phóng 15 – 16,5 lần trong 12 tháng tới, cao hơn trung bình ASEAN nhưng vẫn thấp hơn hai giai đoạn đỉnh lịch sử năm 2018 và 2021. Điều này phản ánh kỳ vọng tăng trưởng dài hạn của nền kinh tế và năng lực sinh lời ngày càng cải thiện của doanh nghiệp Việt Nam.

Ngoài ra, báo cáo của J.P. Morgan còn nhấn mạnh đến vai trò của cải cách thể chế và hạ tầng thị trường trong việc duy trì đà tăng trưởng. Bộ Tài chính Việt Nam được kỳ vọng sẽ triển khai mô hình thanh toán bù trừ trung tâm (CCP) vào quý I/2027, đồng thời mở rộng các sản phẩm như giao dịch trong ngày (intraday trading) và cho vay chứng khoán (stock lending).

“Những cải cách này không chỉ giúp Việt Nam đáp ứng yêu cầu của FTSE mà còn tạo nền tảng cho mục tiêu dài hạn là được MSCI nâng hạng lên nhóm thị trường mới nổi vào năm 2030”, báo cáo của J.P. Morgan nhận định.

Áp lực rút vốn từ hoạt động cơ cấu của quỹ cận biên và các thương vụ tăng vốn lớn

Bên cạnh đánh giá tích cực triển vọng của chứng khoán Việt Nam, báo cáo của J.P. Morgan cũng chỉ ra một số rủi ro ngắn hạn trong thời gian tới đối với thị trường. Việc các quỹ cận biên cơ cấu lại danh mục trước khi Việt Nam chính thức được thêm vào rổ thị trường mới nổi có thể gây ra áp lực rút vốn tạm thời.

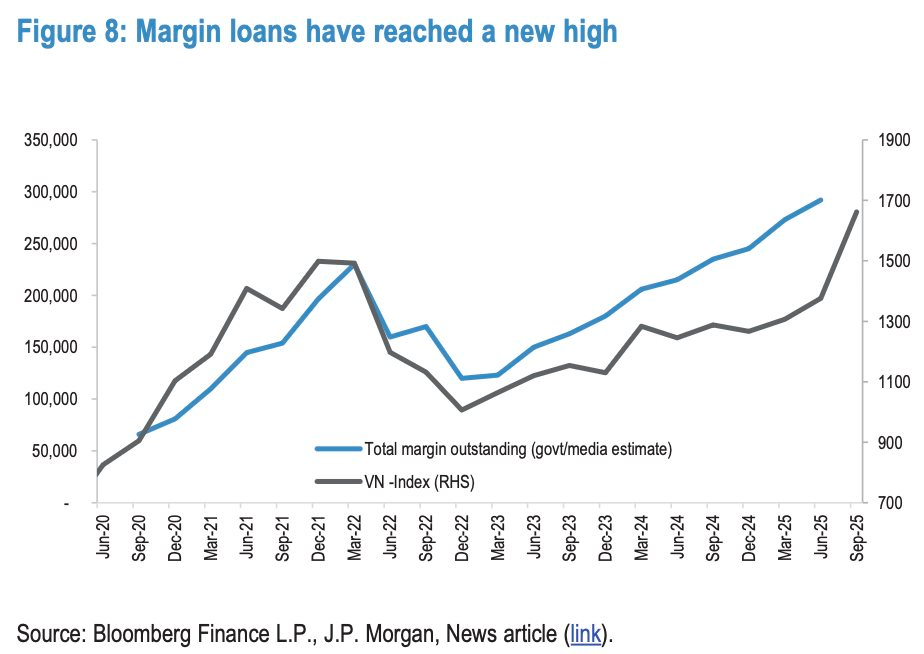

Bên cạnh đó, đồng Việt Nam có thể chịu sức ép mất giá do chính sách tiền tệ nới lỏng, trong khi dư nợ cho vay ký quỹ trên thị trường hiện ở mức cao, khiến thị trường trở nên nhạy cảm hơn với các biến động ngắn hạn.

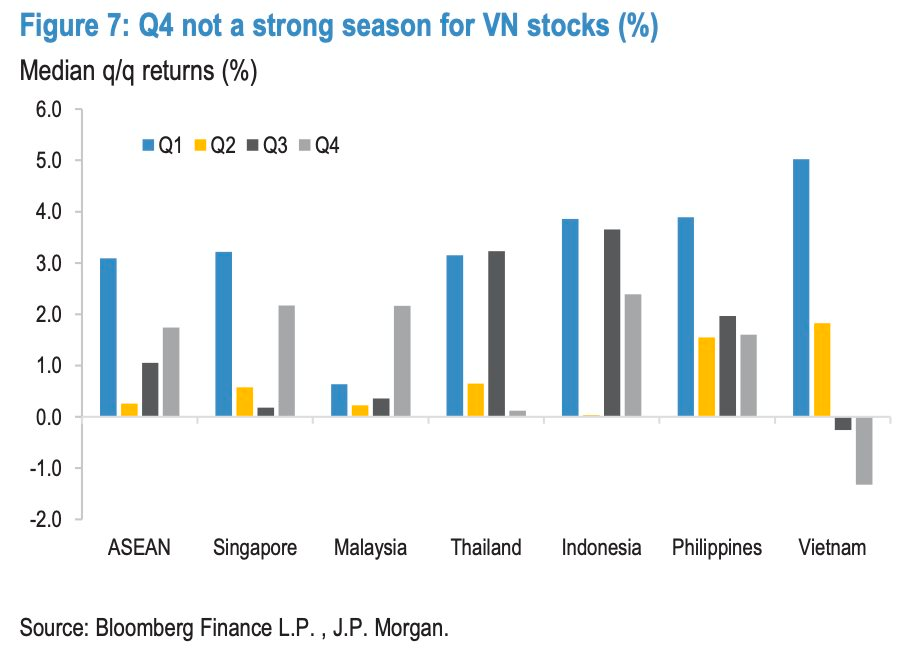

Yếu tố mùa vụ yếu trong quý 4 cũng là một rào cản tạm thời đối với dòng tiền. Thêm nữa, J.P. Morgan cho rằng các công ty chứng khoán lớn như TCBS, VPS, VPBankS hay MBS đang đồng loạt tăng vốn, có thể hút bớt thanh khoản khỏi thị trường cơ sở.

“Mặc dù việc mở cửa thị trường cho các nhà môi giới toàn cầu sẽ giúp tăng khả năng tiếp cận và thu hút dòng vốn quốc tế, song sự gia tăng cạnh tranh có thể tạo áp lực ngắn hạn lên nhóm công ty chứng khoán trong nước, đặc biệt khi cổ phiếu ngành này đã tăng khoảng 50% kể từ đầu năm”, báo cáo của J.P. Morgan nhấn mạnh.

Nhìn chung, J.P. Morgan đánh giá Việt Nam đang ở một giai đoạn chuyển mình mạnh mẽ, khi cả nền kinh tế và thị trường chứng khoán đều hội tụ đủ yếu tố để bước lên nấc thang phát triển mới. Việc FTSE Russell xác nhận nâng hạng Việt Nam được xem là tín hiệu mở đầu cho chu kỳ tăng trưởng mới.

“Mục tiêu VN-Index 2.200 điểm không còn là điều xa vời nếu Việt Nam tiếp tục duy trì tốc độ cải cách, ổn định tỷ giá và củng cố niềm tin của nhà đầu tư toàn cầu”, báo cáo nhận định. Tăng trưởng lợi nhuận, cải cách thể chế và kỳ vọng nâng hạng sẽ là ba trụ cột quan trọng thúc đẩy thị trường Việt Nam trong trung và dài hạn.