Theo lãnh đạo, điểm khác biệt của công ty nằm ở việc không “đi một mình” như nhiều công ty chứng khoán khác.

.jpg)

CTCP Chứng khoán VPBank (VPBankS) chính thức công bố kế hoạch IPO với 375 triệu cổ phiếu, giá chào bán 33.900 đồng/cổ phiếu, tổng giá trị huy động dự kiến gần 12.713 tỷ đồng.

Quy mô này đưa VPBankS trở thành một trong những thương vụ IPO lớn trong lịch sử ngành chứng khoán Việt Nam, tạo nền tảng vững chắc để công ty mở rộng dư địa cho vay ký quỹ và thúc đẩy tăng trưởng kinh doanh.

Ở mức giá chào bán, VPBankS được định giá khoảng 63.562 tỷ đồng, tương đương hơn 2,4 tỷ USD. Sau IPO, cổ phiếu VPBankS dự kiến niêm yết trên HOSE vào tháng 12/2025.

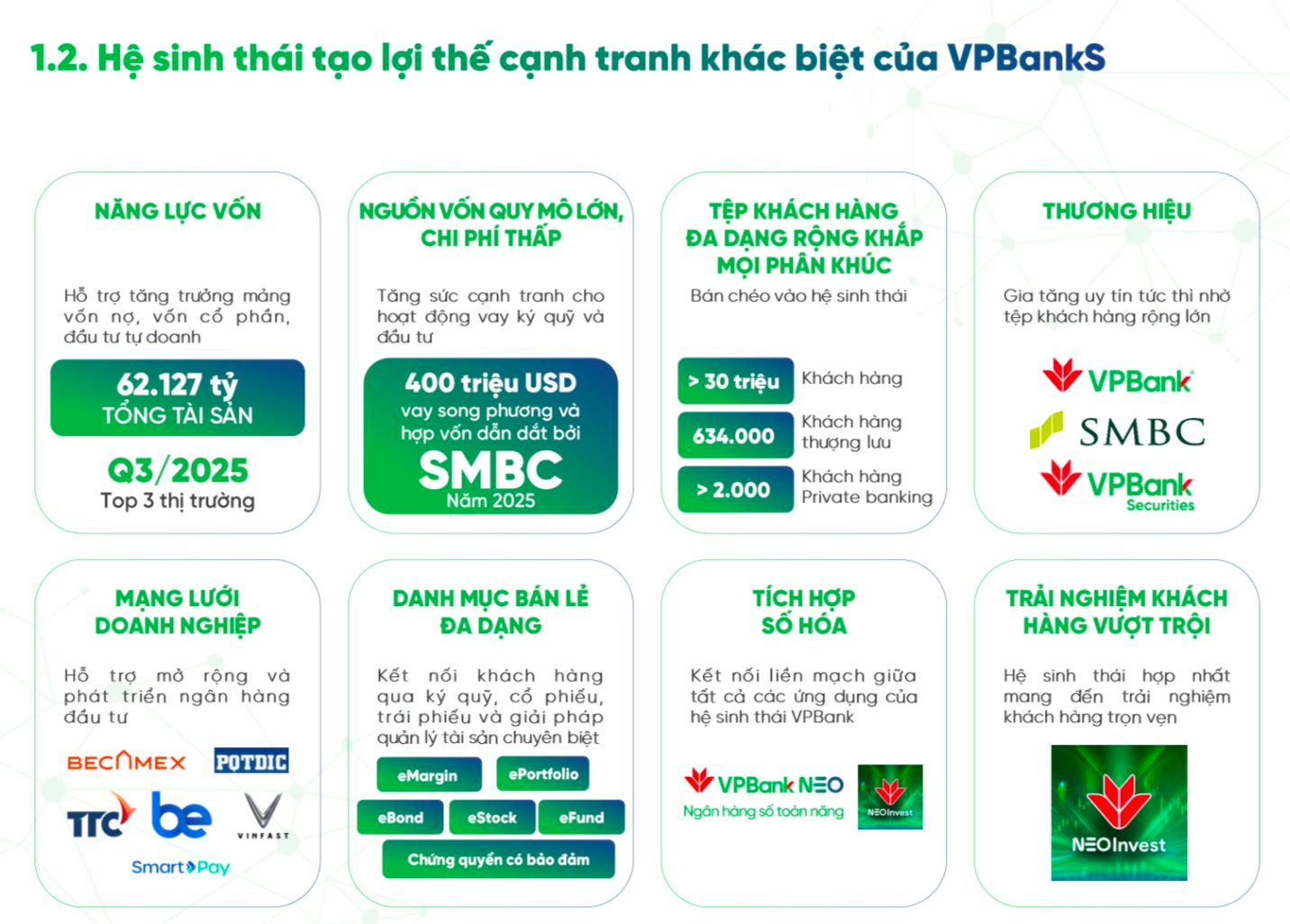

Lợi thế khác biệt của VPBankS

Phát biểu tại roadshow giới thiệu cơ hội đầu tư cổ phiếu VPBankS ngày 16/10 tại Hà Nội, ông Nguyễn Đức Vinh – Tổng Giám đốc VPBank cho biết thương vụ IPO lần này không phải là đích đến mà là bước ngoặt chiến lược trong hành trình tái cấu trúc và nâng cấp toàn diện hệ sinh thái tài chính VPBank.

Theo ông Vinh, điểm khác biệt của VPBankS nằm ở việc không “đi một mình” như nhiều công ty chứng khoán khác. Với nền tảng vững chắc từ ngân hàng mẹ, VPBankS sở hữu lợi thế hiếm có trong việc khai thác nguồn lực, tệp khách hàng và năng lực quản trị – những yếu tố giúp công ty tăng trưởng nhanh về quy mô chỉ sau hơn ba năm thành lập.

“Nhà đầu tư khi lựa chọn VPBankS không chỉ đặt niềm tin vào ban lãnh đạo hay kết quả kinh doanh, mà còn vào tiềm lực và tầm nhìn của toàn bộ hệ sinh thái VPBank,” ông Vinh nhấn mạnh.

Đợt chào bán cổ phiếu ra công chúng không chỉ nhằm tăng vốn cho riêng VPBankS, mà còn là bước đi quan trọng trong chiến lược củng cố năng lực tài chính hợp nhất của tập đoàn – trải dài từ ngân hàng mẹ, công ty tài chính tiêu dùng, bảo hiểm đến đầu tư và thị trường vốn.

Sau IPO, vốn điều lệ của VPBankS dự kiến đạt 20.000 tỷ đồng, đưa công ty vào nhóm dẫn đầu về quy mô vốn trên thị trường chứng khoán Việt Nam. VPBank định vị VPBankS là “cánh tay chiến lược” trong mảng đầu tư và thị trường vốn, đóng vai trò trụ cột hoàn thiện cấu trúc hệ sinh thái tài chính, hướng tới phát triển bền vững và vươn tầm khu vực.

Tăng tốc cho mục tiêu dẫn đầu quy mô

Chia sẻ thêm tại sự kiện, ông Vũ Hữu Điền – Tổng Giám đốc VPBankS cho biết VPBank sở hữu hơn 30 triệu khách hàng, trong đó có 634.000 khách hàng Diamond và hơn 2.000 khách hàng siêu giàu (UHNWI) – nguồn khách hàng tiềm năng khổng lồ cho VPBankS trong mảng đầu tư và quản lý tài sản.

Sự cộng hưởng này giúp VPBankS nhanh chóng mở rộng quy mô, chỉ sau 4 năm đã lọt vào top 3 công ty chứng khoán lớn nhất Việt Nam với tổng tài sản hơn 62.000 tỷ đồng, vốn chủ sở hữu trên 20.000 tỷ đồng và dư nợ ký quỹ đạt 27.000 tỷ đồng.

Bên cạnh đó, đối tác chiến lược SMBC (Nhật Bản) mang đến cho VPBankS sức mạnh quốc tế, từ tư vấn M&A đến huy động vốn ngoại. Trong năm 2025, VPBankS đã huy động thành công 150 triệu USD trong nửa đầu năm và đang hoàn tất thêm thương vụ 250 triệu USD. Việc một công ty chứng khoán chỉ sau ba năm hoạt động có thể huy động tới 400 triệu USD vốn quốc tế là điều hiếm có trên thị trường Việt Nam.

Hiện VPBankS nằm trong nhóm dẫn đầu ở mảng ngân hàng đầu tư và cho vay ký quỹ. Thị phần trái phiếu doanh nghiệp đạt gần 15%, mảng môi giới tăng gấp đôi lên xấp xỉ 3% – tốc độ nhanh nhất thị trường. Cơ cấu doanh thu cũng ngày càng cân bằng hơn, với 28% đến từ cho vay ký quỹ, 22% từ ngân hàng đầu tư và 16% từ tự doanh cổ phiếu.

Tổng Giám đốc VPBankS cho biết công ty đặt mục tiêu trở thành công ty chứng khoán – ngân hàng đầu tư hàng đầu Việt Nam, tiên phong trong việc cá nhân hóa giải pháp tài chính cho mọi phân khúc khách hàng. “Chúng tôi tự tin sẽ vững bước dẫn đầu trong giai đoạn hiện tại và trong 5–10 năm tới,” ông Điền nói.

Trên nền tảng từ ngân hàng mẹ, hỗ trợ của đối tác chiến lược, VPBankS đặt mục tiêu trở thành công ty chứng khoán quy mô hàng đầu, đạt tốc độ tăng trưởng cao nhất trong 5 năm tới. Đến năm 2030, kỳ vọng sẽ đứng đầu về tổng tài sản, lợi nhuận trước thuế. Công ty kỳ vọng đạt 15% thị phần margin, 20% thị phần ngân hàng đầu tư và duy trì ROE khoảng 20%, thuộc nhóm hiệu quả cao nhất ngành.

Sau ba năm xây nền tảng, VPBankS đang bước vào giai đoạn tăng tốc. Kết thúc 9 tháng đầu năm 2025, công ty ghi nhận lợi nhuận trước thuế 3.260 tỷ đồng, hoàn thành 76% kế hoạch năm.

Với nền tảng tài chính vững mạnh, công nghệ hiện đại cùng sự hậu thuẫn từ VPBank và đối tác SMBC, VPBankS đang khẳng định vị thế là một trong những định chế đầu tư năng động và có tiềm lực nhất, sẵn sàng cho giai đoạn phát triển mới của ngành chứng khoán Việt Nam.