.png)

SSI dự báo tăng trưởng lợi nhuận nhóm ngân hàng sẽ đạt lần lượt +14% và +16% so với cùng kỳ trong năm 2025 và 2026, được hỗ trợ bởi các yếu tố chính như tăng trưởng tín dụng mạnh, NIM ổn định, chi phí tín dụng dần cải thiện.

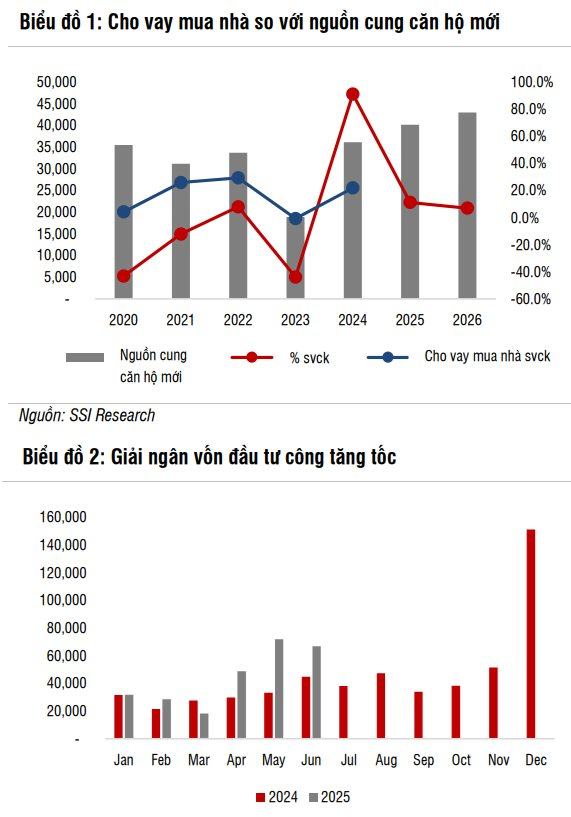

Trong báo cáo vừa cập nhật, Chứng khoán SSI nhận định khi thị trường toàn cầu còn nhiều bất định, đặc biệt liên quan đến tác động của thuế đối ứng cũng như căng thẳng địa chính trị đang diễn ra, tăng trưởng của Việt Nam sẽ đến từ các động lực nội tại. SSI Research dự phings động lực tăng trưởng tín dung có thể đến nhiều hơn từ các dự án liên quan đến bất động sản và hạ tầng trong nửa cuối năm 2025 và năm 2026. Đây cũng là 2 lĩnh vực nhận được sự quan tâm chính sách ngày càng lớn, phù hợp với nỗ lực của Chính phủ nhằm kích thích nhu cầu trong nước và duy trì đà tăng trưởng kinh tế trong bối cảnh biến động toàn cầu hiện nay.

Sự chuyển dịch trong bức tranh thị phần trong trường hợp cơ chế quản lý tín dụng có sự thay đổi

Trong một chỉ đạo gần đây, Thủ tướng Chính phủ đã yêu cầu Ngân hàng Nhà nước xây dựng dự thảo đề xuất loại bỏ cơ chế hạn mức tín dụng từ năm 2026. SSI cho rằng đây là bước tiến tích cực xét về dài hạn, song nhấn mạnh việc thay đổi này cần phải đi cùng với việc thay đổi các quy định về các tỷ lệ an toàn, đặc biệt trong các khía cạnh như tỷ lệ an toàn vốn (CAR) và quản trị rủi ro, nhằm đảm bảo ổn định hệ thống và tránh nguy cơ tăng trưởng nóng như đã xảy ra trong chu kỳ tín dụng trước.

Trên thực tế, Ngân hàng Nhà nước (NHNN) đã ban hành dự thảo thông tư về CAR, cập nhật các quy định mới tại Chuẩn mực Basel III (2017) và đang lấy ý kiến từ các ngân hàng. Bức tranh thị phần sẽ có sự thay đổi nếu gỡ bỏ cơ chế hạn mức tín dụng theo hướng có lợi cho các ngân hàng có bộ đệm vốn mạnh, do những ngân hàng này sẽ có khả năng mở rộng cho vay tốt hơn.

Lãi suất duy trì ổn định, NIM sẽ phụ thuộc vào nhu cầu tín dụng

Bên cạnh đó, môi trường lãi suất thấp được cho sẽ tiếp tục được duy trì trong nửa cuối năm 2025, nhờ lượng tiền gửi dồi dào của Kho bạc Nhà nước và sự hỗ trợ thanh khoản liên tục từ NHNN. Tuy nhiên, trong trường hợp tăng trưởng tín dụng mạnh hơn, lãi suất có khả năng sẽ biến động trong nửa cuối năm 2025 do áp lực từ yếu tố mùa vụ. Nhu cầu tín dụng tăng cao vào cuối năm, gây áp lực lên tỷ lệ LDR và khiến các ngân hàng thương mại phải đẩy mạnh nguồn vốn huy động. Tính đến cuối tháng 5/2025, tỷ lệ LDR thuần của toàn hệ thống vẫn ở mức cao, đạt khoảng 107%. Ngoài ra, tiến độ giải ngân đầu tư công nhanh hơn có thể dẫn đến việc giảm tiền gửi Kho bạc tại các ngân hàng thương mại, đặc biệt là tại các Ngân hàng quốc doanh, từ đó có thể tạo áp lực nhất định lên thanh khoản hệ thống trong ngắn hạn.

Tỷ giá ngoại tệ cũng thường chịu áp lực tăng trong quý 3 và đầu quý 4 trước khi hạ nhiệt vào cuối năm. Mặc dù vậy, SSI cho rằng môi trường lãi suất sẽ được duy trì ổn định, nhằm thúc đẩy quá trình phục hồi kinh tế. Các biến động ngắn hạn có thể xảy ra, nhưng sẽ mang tính cục bộ và đặc thù đối với từng ngân hàng, thay vì mang tính hệ thống hoặc diễn ra trên phạm vi rộng.

Việc đẩy mạnh đầu tư công và sáp nhập các tỉnh được kỳ vọng thúc đẩy hoạt động kinh tế tại các khu vực lân cận, qua đó có thể mở rộng phạm vi của nhu cầu tín dụng vượt ra ngoài lĩnh vực bất động sản. Khi nhu cầu tín dụng hồi phục rõ nét hơn cả ở các lĩnh vực khác, quá trình phục hồi NIM có thể diễn ra rõ ràng hơn. SSI Research cho rằng phần lớn các khoản vay mua nhà sẽ chuyển sang lãi suất thả nổi, qua đó cải thiện lợi suất tài sản, đặc biệt trong năm 2026. Tuy nhiên, NIM khó quay trở lại mức cao như giai đoạn 2020–2021 do môi trường cạnh tranh hiện nay đã mang tính cấu trúc và gay gắt hơn.

(1).png)

Trong bối cảnh đó, nhiều ngân hàng đang tích cực mở rộng sang mảng quản lý tài sản nhằm đa dạng hóa nguồn thu ngoài hoạt động tín dụng truyền thống. Đây có thể trở thành một xu hướng phổ biến trong trung hạn. Việc thành lập sàn giao dịch vàng và tiền mã hóa tại Việt Nam nếu được thí điểm có thể đóng vai trò chất xúc tác ban đầu cho quá trình chuyển đổi mô hình kinh doanh của các ngân hàng trong nước. Theo SSI, những bước triển khai ban đầu này sẽ giúp các ngân hàng tăng cường nguồn thu từ phí dịch vụ, đồng thời củng cố mối quan hệ với nhóm khách hàng có giá trị tài sản ròng cao – phù hợp với xu hướng toàn cầu, nơi các tổ chức tài chính gia tăng tích hợp nhiều loại tài sản vào danh mục quản lý tài sản.

Tăng trưởng lợi nhuận của các ngân hàng có thể đạt 14%-16% lần lượt trong hai năm 2025 và 2026

Liên quan tới Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng, dự kiến có hiệu lực từ ngày 15/10/2025, hai điểm sửa đổi quan trọng bao gồm: (1) Luật hóa Nghị quyết 42, trao quyền cho các ngân hàng được thu giữ tài sản bảo đảm khi khách hàng vi phạm nghĩa vụ thanh toán; (2) Cho phép Ngân hàng Nhà nước Việt Nam (NHNN) cấp khoản vay đặc biệt với lãi suất 0%, không yêu cầu tài sản bảo đảm nhằm hỗ trợ các tổ chức tín dụng yếu kém, SSI đánh giá đây là một bước tiến quan trọng trong việc hoàn thiện khung pháp lý và vận hành cho công tác xử lý nợ xấu. Các ngân hàng có tỷ trọng cho vay phân khúc bán lẻ cao (như VIB, TPB, OCB, MSB) thường xử lý số lượng lớn các khoản vay nhỏ lẻ sẽ là những đơn vị hưởng lợi nhiều nhất từ những thay đổi pháp lý mới.

SSI dự báo tăng trưởng lợi nhuận của các ngân hàng trong phạm vi nghiên cứu sẽ đạt lần lượt +14% và +16% so với cùng kỳ trong năm 2025 và 2026, được hỗ trợ bởi các yếu tố chính như tăng trưởng tín dụng mạnh (khoảng 17% svck), NIM ổn định ở mức 3,28%, chi phí tín dụng dần cải thiện (từ 1,04% trong năm 2025 giảm xuống 0,95% vào năm 2026).

Về định giá, SSI nhận định cổ phiếu các ngân hàng hiện đang giao dịch ở mức P/B dự phóng 1 năm là 1,1x, thấp hơn đáng kể so với mức trung bình lịch sử 1,68x kể từ năm 2017. Nhiều cổ phiếu như VCB, BID, ACB, VPB và một số ngân hàng nhỏ hơn vẫn đang giao dịch trong vùng định giá thấp; trong khi các mã như TCB, MBB, CTG và STB đã vượt đỉnh lịch sử, phản ánh sự phân hóa ngày càng rõ nét giữa các ngân hàng.

(1).png)

SSI cho rằng sự phân hóa này xuất phát từ kỳ vọng của nhà đầu tư đối với các thay đổi về chính sách và hoạt động kinh doanh trong môi trường cạnh tranh ngày càng khốc liệt. Đội ngũ phân tích vẫn ưu tiên lựa chọn các ngân hàng có chi phí vốn thấp, vì các ngân hàng này sẽ có nhiều khả năng mở rộng thị phần và duy trì NIM tốt hơn so với các ngân hàng khác trong bối cảnh cạnh tranh gay gắt.

Bên cạnh đó, khi các nút thắt pháp lý dần được tháo gỡ và thị trường bất động sản sơ cấp đang dần phục hồi, các ngân hàng có dư nợ cho vay bất động sản nhiều sẽ có cơ hội đẩy mạnh tăng trưởng tín dụng. Cuối cùng, các ngân hàng có câu chuyện phục hồi rõ ràng cũng là lựa chọn tốt, trong đó tăng trưởng lợi nhuận có thể đến từ việc giảm chi phí trích lập dự phòng và các khoản thu nhập lớn từ việc thu hồi nợ xấu