Lý thuyết Dow có thể coi như “biển chỉ đường” với nhiều nhà đầu tư chứng khoán, được các nhà đầu tư sử dụng thường xuyên. Lý thuyết này cũng chính là nền tảng của nhiều kỹ thuật phân tích tài chính được sử dụng rộng rãi hiện nay. 6 nguyên lý của lý thuyết Dow là gì? Cùng tìm hiểu qua bài viết dưới đây của Chứng khoán Vina để nắm được những thông tin cần thiết nhất về lý thuyết Dow nhé.

Lý thuyết Dow là gì?

Lý thuyết Dow được phát triển bởi Charles H.Dow. Ông là 1 trong 2 người đồng sáng lập ra chỉ số Dow – Jones. Chính vì thế mà lý thuyết Dow có liên quan trực tiếp đến chỉ số Dow Jones – chỉ số chứng khoán nổi tiếng trên thế giới.

Lý thuyết Dow là tập hợp nhiều luận điểm được áp dụng trong phân tích kỹ thuật. Đồng thời là nền tảng của rất nhiều các kỹ thuật phân tích hiện đại trong chứng khoán và tài chính ngày nay.

Theo lý thuyết Dow, thị trường chứng khoán là một thước đo đáng tin cậy để đánh giá tổng thể một nền kinh tế. Lý thuyết này gồm các nguyên lý thể hiện sự biến động của toàn thị trường hoặc của các mã cổ phiếu/các cặp tiền tệ riêng biệt.

Khị thị trường chứng khoán có xu hướng tăng hoặc giảm, hầu hết các mã cổ phiếu sẽ dao động theo xu hướng của thị trường, tuy nhiên vẫn có một vài cổ phiếu đi ngược so với xu hướng chung. Vì những biến động này mà có thể mã cổ phiếu bạn sở hữu cũng sẽ bị ảnh hưởng ít nhiều.

Lý thuyết Dow đưa ra các nguyên lý không chỉ tập trung vào các chỉ số hay phân tích kỹ thuật mà nhà đầu tư cần lưu ý đến xu hướng chung của thị trường. Chẳng hạn như với thị trường Việt Nam, nhà đầu tư cần quan tâm tới VN-Index, với thị trường Nhật Bản, cần lưu ý chỉ số Nikkei 225.

Lịch sử hình thành lý thuyết Dow

Tiền thân của lý thuyết Dow là những bài luận do Charles H.Dow biên soạn và đăng tải trên tờ Wall Street Journal. Những bài luận của ông đưa ra dẫn chứng cụ thể về các biến động của thị trường chứng khoán cũng như cho thấy niềm tin của ông về cách phản ứng của thị trường.

Những nguyên lý được Charles H.Dow phân tích để tạo nên lý thuyết Dow được dựa trên hai chỉ số cơ bản là chỉ số công nghiệp và chỉ số đường sắt Dow Jones.

Tuy nhiên, những nghiên cứu về lý thuyết Dow trở nên dang dở khi Charles H.Dow đột ngột qua đời qua đời vào năm 1902. Vì không muốn công sức của Charles H.Dow bị bỏ phí, William P.Hamilton – người cộng sự của Dow đã tiếp tục phát triển, hoàn thiện và cho ra đời lý thuyết Dow trong cuốn sách “The Stock Market Barometer” xuất bản năm 1922.

Lý thuyết Dow tiếp tục được Robert Rhea hoàn thiện và cho ra mắt cuốn “Dow Theory” vào năm 1932, đây là phiên bản về lý thuyết Dow được nhiều người sử dụng nhất cho đến nay.

Lý thuyết Dow trong chứng khoán và các nguyên lý quan trọng

Charles H. Dow đã giới thiệu 6 nguyên lý cơ bản trong các lý luận của mình. Các nguyên lý này đều dựa vào sự tác động, ảnh hưởng của thị trường:

Nguyên lý 1: Thị trường thể hiện tất cả

Nguyên lý 1 của lý thuyết Dow cho rằng giá cổ phiếu và các chỉ số liên quan có khả năng phản ánh thông tin về thị trường từ quá khứ cho đến hiện tại. Các yếu tố của thị trường có thể kể đến như lạm phát, lãi suất, GDP…Tuy nhiên, Dow đã bỏ qua các yếu tố khách quan như thiên tai hay khủng bố.

Nguyên lý 2: Ba xu thế phổ biến của thị trường

Lý thuyết Dow cũng đưa ra ba xu thế chính của thị trường bao gồm xu thế. Mỗi xu thế sẽ có các đặc điểm riêng biệt như sau:

- Xu thế chính (xu thế cấp 1): Là xu thế được nhà đầu tư quan tâm nhất và có thời gian dài nhất. Nó kéo dài từ một cho đến ba năm, được chia thành hai nhóm là xu thế tăng và xu thế giảm. Xu thế chính rất khó dự đoán đồng thời nó không chịu sự thao túng từ bất cứ tổ chức hay cá nhân nào.

- Xu thế phụ (xu thế cấp 2): Xu thế này chỉ kéo dài từ một cho đến ba tháng và luôn đi ngược lại so với xu thế chính.

- Xu thế nhỏ (xu thế cấp 3): Thời gian ngắn không quá ba tuần và có xu hướng đi ngược lại so với xu thế phụ.

Xu thế phụ và xu thế nhỏ thường biểu hiện không quá rõ ràng và dễ bị nhiễu. Nhà đầu tư không nên quá chú tâm vào hai xu thế này vì có thể dẫn tới việc bỏ lỡ các cơ hội đầu tư lớn và dài hạn.

Nguyên lý 3: Xu hướng chính gồm ba giai đoạn

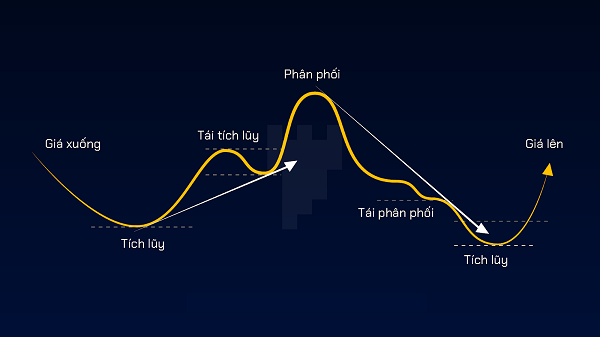

Xu thế chính là xu hướng cần được nhà đầu tư quan tâm nhất trong ba xu thế của thị trường, quá trình phát triển của nó được chia làm ba giai đoạn. Xu hướng chính tăng được hình thành bởi giai đoạn tích luỹ, bùng nổ và quá độ. Còn xu hướng chính giảm cấu thành từ các giai đoạn phân phối, tuyệt vọng và sụp đổ.

Xu hướng chính tăng

- Giai đoạn 1 (tích luỹ): Giai đoạn này thị trường biến động rất chậm, gần như không có sự thay đổi. Giai đoạn tích luỹ thường nằm ở cuối xu thế giảm và giá tài sản lúc này tương đối thấp. Giai đoạn này thường khó nhận biết nên nhà đầu tư rất khó xác định xem xu thế giảm đã thực sự kết thúc hay chưa.

- Giai đoạn 2 (bùng nổ): Thị trường biến động mạnh, giá cổ phiếu bắt đầu tăng mạnh, đây là cơ hội cho các nhà đầu tư tiến hành mua vào và chờ thời cơ bùng nổ.

- Giai đoạn 3 (quá độ): Thị trường đã đạt tới mức tăng cao nhất và bắt đầu suy yếu, các nhà đầu tư bán dần cổ phiếu và thị trường bắt đầu xu hướng giảm.

Xu hướng chính giảm

- Giai đoạn 1 (phân phối): Khi nhà đầu tư cho rằng giá sẽ tiếp tục tăng nên đẩy mạnh mua vào không biết rằng mình đang “đu đỉnh”, khi ấy xu hướng giảm chuẩn bị bắt đầu.

- Giai đoạn 2 (tuyệt vọng): Những dấu hiệu tiêu cực xuất hiện khiến nhà đầu tư hoang mang và vội vàng bán tháo tài sản.

- Giai đoạn 3 (sụp đổ): Cuối cùng, thị trường tuột dốc và nhà đầu tư bán tháo tất cả khiến giá tuột dốc không phanh. Đây cũng là lúc giai đoạn tích lũy của xu hướng tăng bắt đầu và tạo nên vòng tuần hoàn từ năm này qua năm khác.

Nguyên lý 4: khối lượng giao dịch tác động với việc xác định xu hướng

Lý thuyết Dow nhận định rằng khối lượng giao dịch và xu hướng thị trường có mối quan hệ tương đồng với nhau. Các nhà đầu tư có thể dựa vào khối lượng giao dịch để xác định độ mạnh yếu của xu hướng. Khối lượng giao dịch tăng đồng nghĩa với giá tăng và ngược lại.

Tuy nhiên, vẫn có những trường hợp ngoại lệ khi giá thị trường tăng nhưng khối lượng giao dịch giảm hoặc ngược lại. Tình huống này thể hiện sự thiếu chắc chắn của xu hướng và thị trường có khả năng năng đảo chiều.

Nguyên lý 5: Chỉ số bình quân có các quan hệ tương quan

Theo cơ sở lý thuyết Dow, hai chỉ số ảnh hưởng đến khả năng đảo chiều của thị trường là chỉ số công nghiệp và đường sắt. Các dấu hiệu xuất hiện trên đồ thị của hai chỉ số phải có mối quan hệ tương quan với nhau.

Nguyên lý 6: Xu hướng được duy trì cho đến khi xuất hiện dấu hiệu đảo chiều

Xu hướng của thị trường sẽ được duy trì đến khi nào xuất hiện những dấu hiệu đảo chiều. Do vậy, sự kiên nhẫn và nhạy bén để nhận biết những dấu hiệu đảo chiều là vũ khí để các nhà đầu tư gặt hái được chiến lược đầu tư hiệu quả.

Lý thuyết Dow thường được dùng với những chỉ báo nào?

Fractal

Chỉ báo Fractal là một trong những công cụ được Bill Williams sử dụng để phân tích và kiếm lời từ thị trường tài chính. Mỗi điểm fractal có thể là cực đại hoặc cực tiểu nên nó đóng vai trò như một tham chiếu, từ đó mà việc xác định mức cao và mức thấp trở nên dễ dàng hơn.

Heiken Ashi

Chỉ báo này phân loại các nến trên biểu đồ bằng mùa giúp việc đọc xu hướng trở nên dễ dàng hơn, các tín hiệu được thể hiện rõ ràng và chính xác.

Ứng dụng lý thuyết Dow, mỗi sóng màu Heiken Ashi đóng vai trò như một tham chiếu để xác định các mức cao và thấp.

Công cụ phân tích zig zag

Zig Zag được biết đến là chỉ số dùng để phân tích xu hướng và thời gian hợp nhất. Nó cho phép bạn xác định xu hướng hoặc dự đoán các đột phá ngay cả khi CFD chưa được hợp nhất, từ đó tìm ra cơ hội đầu tư thích hợp.

Mỗi bước ngoặt do chỉ báo Zig Zag tạo ra sẽ được sử dụng làm tham chiếu để xác định mức cao và mức thấp. Những người mới bắt đầu với thị trường tài chính cũng có thể dễ dàng sử dụng chỉ báo này để xác định mức cao thấp, chính vì thế mà nó trở thành một lựa chọn tốt cho Lý thuyết Dow.

Các mặt hạn chế của lý thuyết Dow trong chứng khoán

Chẳng có lý thuyết hay kỹ thuật nào có thể đúng 100%, chúng luôn tồn tại hai mặt đối lập, có lợi ích và cũng có phần hạn chế. Lý thuyết Dow cũng vậy, sau khi nhìn nhận về lợi ích của lý thuyết Dow thì bạn cũng cần hiểu rõ về hạn chế của nó để có những chiến lược đầu tư thích hợp.

Dưới đây là một số hạn chế của lý thuyết Dow mà bạn cần lưu ý:

- Lý thuyết Dow không phải lúc nào cũng đúng: Đó là điều chắc chắn bởi bất kỳ lý thuyết nào được áp dụng cũng cần phụ thuộc vào tình hình thực tế và chịu tác động của nhiều yếu tố. Không có gì đảm bảo lý thuyết Dow luôn luôn đúng và đánh bại thị trường.

- Lý thuyết Dow có độ trễ: Thị trường thì luôn biến động không ngừng, thậm chí có thể không đầy đủ ba giai đoạn như lý thuyết Dow đề cập. Nếu nhà đầu tư chờ đợi tới giai đoạn phân phối thì có thể sẽ làm mất rất nhiều cơ hội đầu tư ở đầu và giữa xu hướng.

- Lý thuyết Dow không dành cho các nhà đầu tư lướt sóng: Có rất nhiều nhà đầu tư tận dụng các biến động ngắn và trung hạn để kiếm lời từ thị trường, tuy nhiên lý thuyết Dow không dành cho những trường hợp này, nó phù hợp hơn cho những nhà đầu tư dài hạn.

- Không có điểm vào lệnh rõ ràng: Lý thuyết Dow có khả năng cho thấy xu hướng thị trường nhưng nó không cho thấy một điểm vào lệnh rõ ràng. Để xác định điểm vào lệnh, nhà đầu tư cần kết hợp thêm các công cụ phân tích kỹ thuật khác để tăng khả năng kiếm lời.

Cũng như bất cứ chỉ báo hay kỹ thuật phân tích nào, thị trường tài chính luôn biến đổi khôn lường và không có bất cứ lý thuyết nào chắc chắn chính xác 100%. Việc các nhà đầu tư cần làm là nắm rõ những nguyên lý của lý thuyết Dow và ứng dụng linh hoạt cùng nhiều kỹ thuật khác để phân tích tốt thị trường, tìm ra những cơ hội và khai thác chúng hiệu quả để đem lại lợi nhuận lớn nhất.