Kiếm tiền đã khó nhưng để quản lý tài chính sao cho hợp lý còn khó hơn. Đây là điều cần thiết để đảm bảo sự đủ đầy trong cuộc sống mỗi người. Hiện nay, nhiều người trẻ sở hữu nguồn tài sản lớn từ sớm, nhưng lại không kiểm soát tốt, dẫn tới việc rơi vào “vòng xoáy tiền bạc”, kiếm được bao nhiêu tiêu bấy nhiêu. Chính vì thế, để quản lý tài chính, nhiều người đã lựa chọn Quy tắc 50 20 30. Đây được xem là sự lựa chọn hợp lý cho bất cứ ai muốn quản lý tài chính cá nhân.

Quy tắc 50 20 30 là gì?

Quy tắc 50 20 30 là một quy tắc nổi tiếng trong quản lý tài chính, giúp mọi người đạt được mục tiêu về tài chính cá nhân bằng một kế hoạch vô cùng trực quan. Quy tắc này được nhắc đến trong cuốn sách “All your worth: The ultimate lifetime money plan” năm 2005 và được đánh giá là quy tắc dễ hiểu nhất, ai cũng có thể sử dụng tiền một cách hiệu quả.

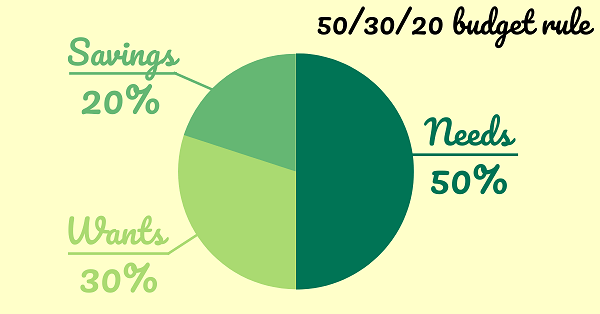

50-20-30 là một phương pháp quản lý tiền bạc cá nhân, trong đó người dùng chia tiền thu nhập của họ thành 3 phần:

- 50% cho nhu cầu cơ bản: Đây là tiền dành cho các khoản chi phí cơ bản, như sinh hoạt phí, tiền điện, nước, tiền nhà và thức ăn hàng.

- 20% để tiết kiệm: Đây là tiền dành cho việc tiết kiệm để đạt được mục tiêu tài chính, như mua một căn nhà, đi du lịch hay mua một xe hơi.

- 30% cho nhu cầu vui chơi: Đây là tiền dành cho nhu cầu vui chơi và sở thích cá nhân, như đi xem phim, đi du lịch hay mua đồ đạc sở thích.

Ưu điểm và nhược điểm của quy tắc 50 30 20

Để xác định xem quy tắc 50 – 30 – 20 có phù hợp với mình hay không, bạn cần hiểu rõ ưu – nhược điểm của nguyên tắc này.

Ưu điểm

Quy tắc 50 20 30 có thể giúp bạn quản lý ngân sách cá nhân mà không cần phải tính toán quá nhiều hoặc phải theo dõi mỗi khoản chi tiêu một cách riêng biệt. Đồng thời, quy tắc này cân bằng giữa việc chi tiêu và tiết kiệm, giúp bạn có thể tiết kiệm được một khoản tiền nhất định mỗi tháng để bảo vệ tài chính của mình trong tương lai, có được một khoản để dự phòng các rủi ro có thể gặp phải.

Quy tắc 50-20-30 còn đem tới cho bạn một số lợi ích khác như:

- Quản lý ngân sách cá nhân chủ động mà không cần phải tính toán quá nhiều hoặc phải theo dõi mỗi khoản chi tiêu một cách riêng biệt.

- Cân bằng giữa việc chi tiêu và tiết kiệm: Với quy tắc này bạn có thể tiết kiệm được một khoản tiền nhất định mỗi tháng để bảo vệ tài chính cá nhân của mình trong tương lai.

- Giúp bạn đạt được mục tiêu tài chính cá nhân của mình nhanh hơn bằng cách giúp bạn có thể tiết kiệm được nhiều hơn và có thể dành thêm tiền để đầu tư cho tương lai.

- Tạo ra một ngân sách mà có thể đáp ứng được nhu cầu và mục tiêu cá nhân của bạn, bao gồm cả việc đầu tư cho tương lai và để có thể dành thời gian, tiền bạc để làm những việc mà bạn thích.

Nhược điểm

Tuy nhiên, quy tắc 50 20 30 cũng sẽ có một vài điểm hạn chế như sau:

- Không phù hợp với tất cả mọi người: Nếu bạn có nhiều khoản chi tiêu hàng tháng cần phải trả mà không thể cắt giảm được, chẳng hạn như việc trả lãi cho một khoản vay, bạn có thể không thể tuân thủ được quy tắc này.

- Nó cũng có thể không phù hợp với những người có mức lương thấp hoặc không có nguồn thu nhập đều đặn. Trong trường hợp này, bạn có thể không có đủ tiền để dành cho mỗi phần của quy tắc 50-20-30.

- Cuối cùng, đây chỉ là một phương pháp tiết kiệm, quản lý dòng tiền, việc áp dụng quy tắc này chỉ đảm bảo giúp bạn có một khoản tiết kiệm, dự phòng chứ không thể giúp bạn chắc chắn đạt được các mục tiêu dài hạn như mua nhà, mua ô tô…

Đối tượng nào nên áp dụng quy tắc 50 20 30?

Quy tắc 50-20-30 có thể là một cách tốt để quản lý ngân sách cá nhân cho những người mới bắt đầu làm việc và cần một cách để điều chỉnh ngân sách cá nhân của họ. Đây cũng có thể là một lựa chọn tốt cho những người có nhu cầu chi tiêu đều đặn và muốn có một cách để cân bằng giữa việc chi tiêu và tiết kiệm.

Tuy nhiên, quy tắc 50-20-30 có thể không phù hợp với tất cả mọi người. Nếu bạn có nhiều khoản chi tiêu hàng tháng cần phải trả mà không thể giảm được, bạn có thể không thể tuân thủ được quy tắc này. Nó cũng có thể không phù hợp với những người có mức lương thấp hoặc không có nguồn thu nhập đều đặn. Bạn nên đa dạng nguồn thu nhập của mình, đảm bảo mức sinh hoạt tối thiểu để có đủ tài chính phân bổ theo quy tắc hoặc áp dụng các cách quản lý tài chính khác như nguyên tắc 6 cái lọ, lập bảng Excel…

Cách sử dụng quy tắc 50 20 30 trong quản lý tài chính cá nhân

Tính tổng thu nhập

Tính tổng thu nhập là bước quan trọng đầu tiên trước khi học cách quản lý chi tiêu theo quy tắc 50/20/30. Điều này phụ thuộc vào công việc hiện tại của bạn. Hãy tổng hợp tất cả nguồn thu nhập mà bạn có trong tháng, bao gồm cả lương cứng và các nguồn thu nhập ngoài lương (nếu có).

Khi có được tổng thu nhập, bạn có thể xác định số tiền phải chia vào 3 nhóm theo quy tắc 50/20/30. Hãy lưu ý, tổng thu nhập và nhu cầu sinh hoạt cá nhân có thể làm thay đổi phần tiền tích lũy đầu tư. Bạn cần cân nhắc dựa theo nhu cầu chi tiêu của mình.

Phân tích thói quen chi tiêu hàng ngày

Để quản lý tài chính cá nhân một cách hiệu quả, bạn cần phân tích thói quen chi tiêu và xác định nhóm nhu cầu cần thiết. Nhóm nhu cầu cần thiết chiếm tỷ lệ lớn nhất (khoảng 1/2) trong tổng thu nhập của bạn và bao gồm các khoản chi phí cần thiết để hoạt động hàng ngày.

Phân tích thói quen chi tiêu sẽ giúp bạn khám phá các lỗ hổng trong việc quản lý tài chính cá nhân. Ví dụ, bạn có thể đang sống trong một khu vực có mức giá thuê cao và điều này có thể quá tải cho chi phí hàng tháng của bạn. Trong trường hợp này, bạn có thể nên tìm một căn hộ giá hợp lý hơn hoặc xem xét việc thuê chung với người khác để giảm giá.

Ngoài ra, hãy xem xét chi phí cho nhu cầu ăn uống và xem xem liệu bạn có thể giảm chi phí bằng cách lựa chọn món ăn giá rẻ hơn, nấu ăn tại nhà thay vì đi ăn ngoài, và lựa chọn thực phẩm tươi hơn, tiết kiệm hơn.

Hãy xem xét các khoản chi phí trong nhu cần thiết và ưu tiên các khoản có thể cắt giảm để tìm ra giải pháp. Khi xem xét, bạn cần lưu ý luôn ưu tiên các khoản chi phí cần thiết và bắt buộc trước những khoản chi không cần thiết.

Đồng thời, hãy xem xét các khoản chi trong nhóm “tiền tích lũy” và xem xem liệu bạn có thể cắt giảm hoặc hoàn toàn loại bỏ một số khoản chi không cần thiết hay không. Nếu bạn có thể tích lũy nhiều tiền hơn, bạn sẽ có nhiều hơn để đầu tư hoặc để dành cho các mục tiêu tài chính dài hạn của mình.

Cuối cùng, hãy xem xét các khoản chi trong nhóm “sở thích” và xem xem liệu bạn có thể giảm giá hoặc loại bỏ một số khoản chi không quan trọng để đạt được sự cân bằng và tối ưu hóa việc quản lý tài chính cá nhân của mình hay không? Hãy cân nhắc lựa chọn những sở thích thật sự cần thiết, quan trọng và phù hợp với bạn.

Xem thêm:

Lên kế hoạch cho tương lai dài hạn

Mỗi người đều có những mục tiêu riêng cho tương lai, chẳng hạn như mua nhà, xe, hoặc khởi nghiệp. Để thực hiện được những mục tiêu này, việc quản lý chi tiêu một cách hiệu quả là rất quan trọng. Việc quản lý chi tiêu hiệu quả sẽ giúp bạn có thêm động lực và tối ưu hóa thời gian để tiến đến mục tiêu của mình. Để thực hiện được điều này, bạn cần có một kế hoạch cụ thể và hành động theo kế hoạch đó.

Khi có được kế hoạch cụ thể cho tương lai, bạn sẽ biết mình cần tiết kiệm bao nhiêu tiền. Từ đó, bạn sẽ tính toán được lộ trình, thời gian thực hiện cho riêng mình. Nếu số tiền tiết kiệm cần có quá cao so với thu nhập hiện tại, bạn có thể tìm thêm một công việc ngoài giờ, hoặc lựa chọn đầu tư tài chính, tăng thêm thu nhập thụ động.

Ví dụ cách áp dụng quy tắc 50 20 30 với mức lương 10 triệu

Để thực hiện quy tắc 50 20 30, trước tiên bạn cần chia thành 3 hũ tiết kiệm, sau đó phân chia 10 triệu tiền lương theo đúng tỷ lệ quy định:

| Tỷ lệ | Quỹ tiền | Số tiền | Mục đích sử dụng | Giải pháp |

| 50% | Nhu cầu thiết yếu | 5.000.000 |

|

|

| 20% | Tiết kiệm - đầu tư | 2.000.000 |

|

Với 1.000.000 đồng hàng tháng, bạn có thể đầu tư chứng khoán hoặc chứng chỉ quỹ |

| 30% | Sở thích | 3.000.000 |

|

Hãy coi đây là phần tiền để cổ vũ bản thân, đầu tư cho một phiên bản tốt đẹp hơn của chính bạn trong tương lai. Tuy nhiên, chỉ nên chi tiêu trong mức tiền đã định sẵn. |

Nhìn chung, nếu bạn quản lý chi tiêu không hiệu quả sẽ gây đến nhiều rắc rối trong cuộc sống, gây ra vấn đề áp lực tiền bạc. Vậy nên, quản lý tài chính hợp lý là vô cùng quan trọng. Quy tắc 50 20 30 sẽ là khởi đầu hợp lý cho những người mới bắt đầu và đem đến những hiệu quả kiểm soát tiền bạc mà người trẻ không ngờ tới. Hy vọng qua bài viết trên đây, bạn đã hiểu rõ hơn về quy tắc này và biết cách áp dụng cho việc quản lý tiền bạc của mình.